Vinculação e pouca revisão de despesas são responsáveis pelo engessamento do Orçamento, segundo analistas

FONTE: Correio Braziliense

Rosana Hessel

economia gastos pib – (crédito: pacifico)

As projeções macroeconômicas da equipe econômica no Projeto de Lei de Diretrizes Orçamentárias (PLDO) de 2025, denominado PLN 3/2024, no Congresso Nacional e que mudou as metas fiscais, são mais otimistas do que as do mercado e ajudam a mascarar um problema constante no Orçamento: o pouco espaço para gastos emergenciais, como o socorro ao Rio Grande do Sul — que precisou ficar fora do limite de gastos para não estourar a meta fiscal.

Os parâmetros do PLDO consideram um crescimento de 3% no Produto Interno Bruto (PIB) e taxa básica da economia (Selic) em torno de 7% nos próximos anos e, segundo analistas, é muito pouco provável que essas previsões se concretizem. Eles lembram que, devido à piora do quadro fiscal neste ano, o Banco Central reduziu o ritmo de cortes dos juros e as novas apostas indicam Selic de 10%, no fim deste ano, e avanço do PIB em torno de 2% a partir deste 2024. As projeções ainda não incluem o impacto da tragédia no Sul do país, e, conforme dados do Ministério da Fazenda, o estado sulista tem um peso em torno de 6,5% no PIB nacional.

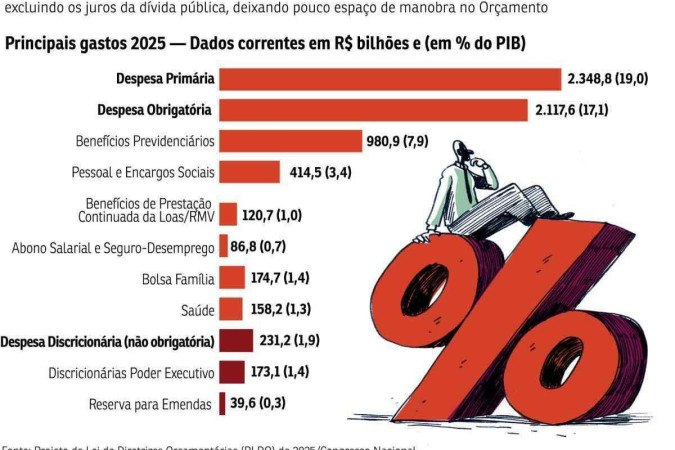

O Orçamento engessado, com despesas obrigatórias representando mais de 90% do total de gastos previstos, restando menos de 10% para as discricionárias — que podem ser objeto de corte para o ajuste fiscal ou reservas emergenciais — é um problema, segundo especialistas. Além disso, eles destacam que o PLN 3/2024, protocolado no Congresso no mês passado, prevê uma economia de despesas muito modesta, e, por isso, o mercado financeiro vem exigindo mais prêmio de risco nos títulos públicos — utilizados para cobrir os rombos das contas públicas.

Ajuste difícil

O ex-ministro da Fazenda, Maílson da Nóbrega, sócio da Tendências Consultoria, reforça que está cada vez mais difícil para os governos fazerem ajustes nos gastos, porque o Orçamento está muito engessado e com despesas vinculadas com a receita. “Em geral, nos outros países os governos têm menos de 50% de despesas obrigatórias, mas, aqui, elas somam mais de 90%”, compara o economista.

Nóbrega reconhece que, atualmente, as despesas obrigatórias dos Estados Unidos e do Reino Unido, por exemplo, estão perto de 70%, mas ainda é possível fazer escolhas e investir para prevenir contra desastres climáticos ou guerras. “No Brasil, isso é impossível. O país não tem mecanismos para enfrentar contingências e fazer reservas contra desastres naturais, mas obriga a vinculação de despesas de educação e de saúde com a receita, o que é uma tristeza, porque isso tem apoio majoritário na sociedade”, destaca.

Na avaliação do ex-ministro, será preciso rediscutir essa questão das vinculações e o governo também precisa lidar realmente com a melhora do gasto público, pois começa a não fazer mais sentido a vinculação dos gastos com educação se não há mais o bônus demográfico e a população está envelhecendo. Em breve, será preciso investir mais em saúde do que em escolas. “A velha discussão da desvinculação vai voltar, quando houver mais questionamentos sobre a qualidade do gasto diante da mudança demográfica. Existem prefeituras no Rio Grande do Sul que são obrigadas a gastar 25% dos impostos com educação, mas não têm alunos nas salas de aula e ficam repintando as paredes”, ressalta.

O volume de despesas obrigatórias não para de crescer e, por exemplo, a previsão para o Bolsa Família, por exemplo, quintuplicou de tamanho, para quase R$ 175 bilhões desde o ano passado. Esse valor é quase o mesmo volume previsto de despesas não obrigatórias do Executivo, ou seja, aquelas que podem ser cortadas no Orçamento de 2025, de R$ 173,1 bilhões. Além do aumento de gastos obrigatórios, muitas vezes sem indicação de receita recorrente, como é o caso da desoneração da folha que teve o veto presidencial derrubado, analistas apontam outro problema que ajuda a piorar o quadro fiscal: a vinculação de despesa às receitas, como os mínimos para a educação e a saúde, e também a vinculação de gastos previdenciários ao salário mínimo, que voltou a ter ganho real, com correção acima da inflação.

Marcos Mendes, pesquisador associado do Insper, em artigo recente, faz um alerta sobre esse problema da vinculação de despesas. Segundo ele, a desvinculação de despesas ao salário mínimo ou ao crescimento da receita é uma das “medidas essenciais para tirar o governo da rota do endividamento insustentável”. Conforme estimativas feitas pelo economista, as despesas do governo federal deste ano poderiam estar R$ 131,6 bilhões mais baixas se não fossem as vinculações. “Isso faria com que o deficit primário previsto de R$ 9,3 bilhões se transformasse em um superavit de R$ 122,3 bilhões (1,1% do PIB)”, ressalta.

De acordo com Mendes, o custo fiscal das vinculações crescerá exponencialmente, “em especial nos casos da Previdência e assistência, com o acúmulo de ganhos reais sucessivos do salário mínimo, e do Fundo Nacional de Desenvolvimento da Educação Básica (Fundeb), devido aos próximos aumentos da contribuição federal, fixados na Constituição”. “Sempre haverá argumentos a favor das vinculações de despesas, principalmente aquelas de grande apelo popular. Isso não afasta a realidade aritmética: as vinculações são causa central do desequilíbrio fiscal crônico.”

Diante da mudança das metas fiscais, a secretária estadual de Economia de Goiás, Selene Peres Peres Nunes, reforça que o governo precisa concentrar esforços na qualidade do gasto público. “Essa é uma agenda que ficou parada, e sem resolver problemas novos que surgiram, como essa relação complexa entre Executivo e Legislativo na questão das emendas parlamentares e, agora, as emendas Pix. Muita coisa está sendo consumida com emendas. Essas são questões que precisam ser endereçadas, e que estão afetando significativamente a capacidade de o governo federal de promover o ajuste fiscal”, alerta.

Selene Nunes, uma das autoras da Lei de Responsabilidade Fiscal (LRF), ainda avalia que o governo perdeu credibilidade ao mudar as metas fiscais no PLDO. “Cada passo desses que você dá é um passo em direção à perda de credibilidade das regras fiscais no Brasil, o que compromete aquele trabalho que a gente fez lá atrás. A regra da LRF continua em vigor, mas esse tipo de atuação vai solapando a regra”, lamenta.

Economia tímida

A falta de melhoria na qualidade do gasto público reflete na economia reduzida de gastos no PLDO de 2025. Até 2028, a equipe econômica prevê reduzir R$ 37,3 bilhões em despesas por meio de medidas buscando melhorar a qualidade do gasto. Desse total, R$ 9,2 bilhões estão previstos para o próximo ano. A revisão de despesas com benefícios previdenciários e de subsídios para financiamento do setor agrícola, o Proagro, são as medidas apontadas no projeto que mudou a meta fiscal e adiou para 2026 a previsão de zerar o rombo das contas públicas — algo que o mercado tem dúvidas se isso vai acontecer até o fim da década.

Ao ser questionado pela reportagem sobre as críticas da falta de mais medidas de ajuste do lado dos gastos no PLDO de 2025, o secretário do Tesouro afirma que “há uma agenda de reformas pelo lado das despesas” e os números previstos ainda são tímidos, porque “não estavam maduros para serem expostos na PLDO, mas serão comunicadas pelo governo a seu tempo”. De acordo com Ceron, a mudança na meta fiscal foi um consenso dentro da equipe econômica, porque a alternativa era um esforço “significativo” do lado da arrecadação, em torno de 1% do PIB.

O chefe do Tesouro prevê que a estabilização da dívida pública bruta deverá ocorrer ainda nesta década, entre os anos 2027 e 2028, algo pouco provável para a maioria dos analistas ouvidos pelo Correio. “Na nossa previsão, a dívida se estabilizaria entre 2027 e 2028 e abaixo de 80% do PIB. No ano passado, o mercado errou a estimativa da dívida pública bruta, de 79% do PIB no fim do ano. Fechamos com um pouco mais de 74% do PIB. São cinco pontos percentuais em um ano, de erro de estimativas, mesmo pagando quase 1% do PIB de precatórios. Então, veremos. O ideal é que a dívida se estabilize abaixo de 80%, e é o que estamos batalhando para conseguir”, afirma Ceron.

O secretário garante que não houve divergência na equipe econômica sobre a decisão de mudança da meta fiscal no PLDO. “Houve uma compreensão de que, se não mudássemos a meta, seria preciso um pacote de medidas muito agressivo e, hoje, estaríamos discutindo o mercado em pânico. Foi feito um diálogo aberto e transparente para um ajuste que não prejudicasse a trajetória de recuperação fiscal.”

Na avaliação de analistas, contudo, a dívida pública bruta deverá continuar crescendo até 2030 e 2032. Conforme estimativas do economista Bráulio Borges, pesquisador do Instituto Brasileiro de Economia da Fundação Getulio Vargas (FGV Ibre) e, somente em 2028, a meta fiscal se aproximaria do primário necessário para a dívida começar a se estabilizar. “Com efeito, boa parte do ajuste adicional necessário foi ’empurrado’ para o próximo governo. Com o resultado primário permanecendo mais tempo abaixo do nível mínimo necessário, a dívida/PIB crescerá por mais tempo, partindo de um nível já bastante desconfortável”, alerta o economista do Ibre, em artigo publicado após a divulgação do PLDO de 2025.

Inflação

A economista Tatiana Pinheiro, economista-chefe de Brasil da Galapagos Capital, também reconhece que as projeções macroeconômicas do governo são muito otimistas e, se elas realmente se concretizarem, como o crescimento do PIB de 3% e a Selic em torno de 7%, seria possível para o governo estabilizar a dívida, se a inflação continuar comportada e próximo do centro da meta de 3% ao ano. “Com as premissas que o governo colocou no PLDO, seria possível, sim, para o governo conseguir estabilizar a dívida nesta década, mas esse cenário é pouco provável de ser concretizado”, afirma. Ela lembra ainda que o mercado tem outras variáveis, como um crescimento de 2% e taxa Selic entre 9% e 10% até o fim do ano. “A inflação não está muito acima da meta, mas precisamos lembrar que, em 2022, quando a dívida pública diminuiu, houve ajuda do imposto inflacionário”, afirma.

Tatiana Pinheiro ressalta que o governo anterior, com o comando do ex-ministro da Economia Paulo Guedes, entregou uma relação dívida/PIB menor, mas não foi porque houve corte de gastos. O que ajudou na redução da dívida em relação ao PIB foi a inflação que elevou o PIB nominal, porque as receitas tributárias também cresceram no ritmo inflacionário uma vez que são indexadas à inflação. “O fato é que imposto inflacionário ajuda na administração da dívida, mas é muito ruim para os mais pobres, porque eles são os mais afetados com a perda do poder de compra”, alerta. “Inflação mais elevada ajuda o governo a entregar um resultado primário melhor, mas essa forma de equilibrar as contas não deve ser a almejada, porque ela empobrece a população, principalmente a mais carente.”

Por isso, de acordo com a economista da Galapagos, é preciso ficar atento aos riscos de um Banco Central mais leniente com a inflação, como defende o atual governo e petistas de carteirinha. “A curto prazo, um BC mais tolerante com a inflação pode não ser danoso para a dívida pública, mas o imposto inflacionário acaba sendo danoso a longo prazo, porque o será preciso subir mais juros no futuro”, destaca. Ela reconhece ainda que, neste momento, a dúvida atual do mercado é se o Banco Central será mais leniente ou não com a inflação e isso explica o aumento do prêmio de risco na curva longa de juros, “mas isso também não deixa de ser uma discussão fiscal”. Não à toa, os títulos do Tesouro indexados à inflação voltaram a pagar mais de 6% ao ano de prêmio de risco para os credores da dívida pública. “O mercado já está apostando em mais inflação”, frisa.

0 comentário